四大维度看华夏、中欧、泰达宏利的3只养老目标基金

四大维度,看目前已发行的三只养老目标基金

雪球 投资经理视察

9月11日,华夏养老目标日期基金提前结束发售。官方的解释说,因为基金规模已超过基金成立门槛要求,于是提前结束以便投资者尽早开始定投。不过也有投资人猜测说是因为受到市场低迷行情的影响。

不过,作为首只发行的养老目标基金,华夏养老目标日期2040三年持有在15天内成功达到2.11亿元的规模,也算是开了一个比较好的头。

除了华夏基金,泰达宏利基金和中欧基金也于9月10日上线养老目标基金,目前正处于发售状态,我们不妨来具体分析一下三只养老目标基金的情况。

基金概况

首先,先看看三只养老目标基金的基本信息。

相比较来看,后发的两只基金最大的特点就是销售渠道增多,其中泰达宏利在销售方面投入力度最大,不仅发售时间长达40天,在销售渠道方面也远远超过另外两只养老目标基金。

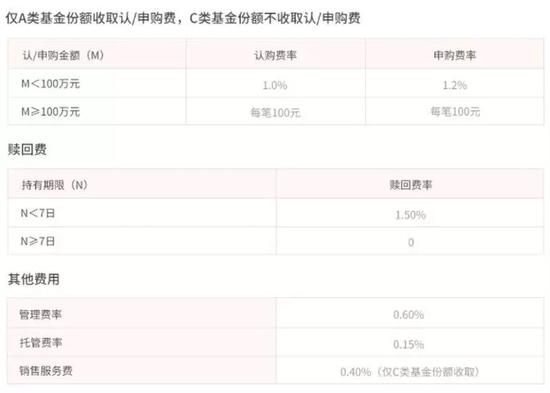

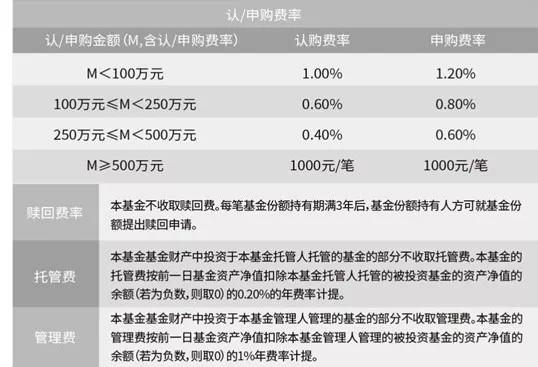

在运作费用方面,目前以中欧养老目标基金最低。不过三大基金都有在相应的销售平台提供“一折费率”优惠,所以实际购买的费用都不会太高。

(华夏养老2040三年持有 来源:华夏官网)

(中欧预见养老2035三年持有 来源:中欧基金官网)

(泰达宏利泰和平衡养老 来源:泰达宏利基金官网)

运作策略

从类型分布上来看,目前为两只目标日期型养老基金和一只目标风险型养老基金。

首先看一下两只目标日期型基金:华夏养老2040三年持有和中欧预见养老2035三年持有。

除了时间设置不同之外,两只基金的投资策略基本上差别不大,都是采用下滑曲线模型:随着目标日期时间的临近,权益类资产投资比例逐渐下降,投资风险逐步降低。

另外,从公布的具体数据来看,中欧2035列出了每一年的投资比例,数据方面更加详细,不过需要注意的是,每一年都变化投资比例可能会加大实际投资的限制。

(中欧预见养老2035三年持有投资比例数据 来源:天天基金)

(华夏养老2040三年持有投资比例数据 来源:天天基金)

除了投资比例更加清晰之外,中欧基金在目标受众上也非常明确。该公司在产品招募书中直接指出该基金主要针对2035 年前后退休的投资者,对于其他投资者,该基金可能无法达到相应的养老目标。

对比完两只目标日期型基金,我们再来看一下目前唯一的目标风险型基金:泰达宏利泰和平衡,这只基金整体的投资策略相对而言会简单一点:

1、战略配置比例:权益类50%,非权益类50%。

2、战术调整空间:权益类配比向上5%,向下10%。

此外,在投资标的上泰达宏利泰和养老还将QDII基金和香港互认基金纳入投资范围,通过间接参与海外市场的方式增强分散风险的效应。

了解完基金本身,我们再来看一下三只基金的公司背景和基金经理。

公司背景

华夏基金:养老金管理经验丰富

华夏基金在养老金管理方面经验丰富,一直把为养老金提供专业的金融服务作为长期战略重点。

2000年,华夏基金开始对养老金进行系统研究和业务准备,随后在业内率先组建了专门的养老金管理团队。

2001年,华夏基金担任全国社保基金首家也是唯一的临时投资管理人。

2002年,公司成为全国社会保障基金首批投资管理人。

2005年,公司成为首批企业年金基金投资管理人。

目前,华夏基金已在全国社会保障基金、企业年金基金等领域开展业务。十六年的证券投资经验和十三年的养老金管理实践,使华夏基金成为境内养老金管理经验最丰富的基金公司之一。

中欧基金:水滴养老

中欧基金在养老方面的特色主要为水滴养老的智投服务。

水滴养老是创新型聚焦“养老场景”的智投服务,由中欧基金资产配置团队和量化团队联手打造,聚焦养老规划,利用算法模型,致力于帮助用户获取养老金积累情况。

具体来看,水滴养老根据用户的退休时间来匹配养老产品或组合,随着用户年龄的增长,动态调整资产配置,覆盖用户的生命周期管理,这一设计与近期备受业界关注养老目标日期基金不谋而合。

泰达宏利:中国养老金融50人论坛核心成员

作为中国养老金融50人论坛的核心成员,泰达宏利基金公司在养老金投资和资产配置方面拥有比较丰富的经验;

另外,泰达宏利在FOF基金养老投资方面具备一定的优势:早前就推出了国内首只目标风险公募基金泰达宏利睿智稳健混合和公募FOF产品泰达宏利全能优选来帮助用户投资养老。

基金经理

最后,我们来看一下三只基金的基金经理。

总的来说,三只基金的基金经理在公募基金管理方面经验不算丰富,除了华夏养老目标基金的基金经理拥有2~4年的投资经验以外,另外两只基金的基金经理在公募基金管理方面还是处于空白状态。

所以,我们主要还是看一下三只基金的基金经理的出身背景和从业经验。

华夏基金:许利明、李铧汶

许利明,基金经理任职年限4年又34天,经济学硕士,现任华夏基金资产配置部总监,基金经理。虽然基金经理任职年限较短,但许利明在投资管理和企业年金管理方面经历丰富,投资风格比较稳健。

李铧汶,基金经理任职年限2年又319天,管理学硕士,现任资产配置部总监。李铧汶于2010年3月加入华夏基金管理有限公司,曾任投资研究部研究员、基金经理助理、基金经理。

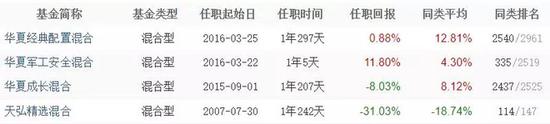

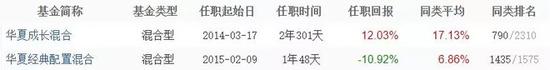

鉴于两位基金经理目前都有在管理公募基金,我们可以简单了解一下相关数据:

(许利明基金管理数据 来源:好买网)

(李铧汶 基金管理数据 来源:好买网)

总的来看,华夏基金的两位基金经理虽然拥有一定的公募基金管理经验,但参考历史数据会发现,因为市场行情的影响,两位在历史投资业绩方面并不亮眼,具体表现有待继续观察。

泰达宏利基金:王彦杰、王建钦

王彦杰,现任泰达宏利副总经理兼投资总监,曾任台湾公务人员退休基金咨询委员,深耕投资领域25年,在养老金投资方面具有丰富的投资管理经验,曾带领宏利资产的团队管理保险机构委托的全球资产配置投资,业绩稳定。

王建钦,企业管理硕士,现任泰达宏利组合基金部总监兼信用研究部总监,具有18年养老金管理经验,曾在台湾管理过包含保险、年金及养老等投资组合。

中欧基金:桑磊

桑磊,概率论和数理统计学硕士,从业超10年,在资产配置、组合投资具有长期实战经验。2016年12月加入中欧基金管理有限公司,曾任众安在线财险资产管理部负责人,中国精算师,善于负债端的把握、投资曲线优化、量化风险管理。

泰达宏利和中欧养老目标基金的基金经理有一个共同的特点:缺乏公募基金的管理经验,但在投资方面各具优势。具体而言,泰达宏利基金的王彦杰、王建钦在养老金管理方面拥有丰富的投资经验,并且都曾管理过大额资产;而中欧基金的桑磊在数据分析和量化风险管理方面拥有明显的专业优势。

总的来说,三只基金各有优势,目标风险型基金相对来说收益会更高,适合那些对自己风险承受能力有明确认知的投资者;而目标日期型养老基金在养老投资方面针对性更强,选择起来也更加直观。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

上一篇:“爆款基金”300亿兴全合宜年内亏13% 基民进退两难 下一篇:在这个点位买基金 能赚吗?