国信宏观:为什么国内信用难以宽起来?

来源:国信固收研究

主要结论

今年以来制约国内信用扩张的三个因素分别是:(1)从需求侧层面来说,占比较大的地产和地方政府融资平台的调控依然从严,这有效地抑制了融资需求的增长;(2)从供给层面来说,在严监管政策下,机构对于非标的需求大幅降低,表外非标的退出将极大地降低社会融资总量增速;(3)除了需求侧和供给侧的原因之外,体制性基因也是约束信用扩张的根本因素之一。

第一和第二个因素对基建投资和房地产开发投资的扩张构成较大约束。

首先,从2017年的财政数据来看,基建投资资金来源约32%来自一般公共财政支出,约36%来自政府性基金支出,约32%来自城投公司筹资,其中政府性基金支出和城投公司筹资合计占比接近70%,而这70%的资金来源都与国内土地的出让息息相关,在目前房地产调控不放松的政策框架下,国内土地出让难以提振,势必会影响这两项资金来源的流入,构成基建投资扩张的较强约束,此外,对非标融资和政府融资平台的严监管有效抑制了城投公司新增项目筹资,亦构成基建投资扩张的另一约束。

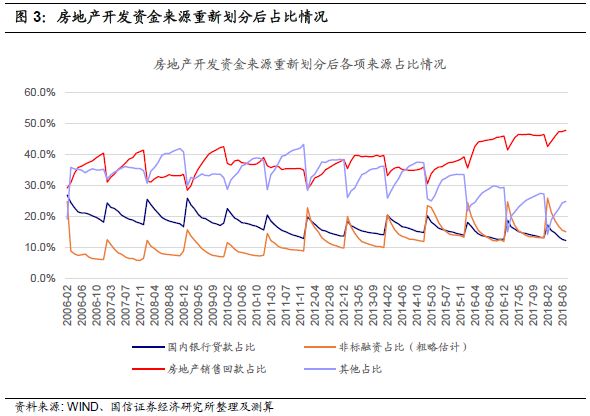

其次,从房地产开发投资资金来源来看,国内银行贷款占比一直在缓慢回落,目前占比约为12%;非标融资占比逐渐抬升,目前占比约为15%;销售回款占比自2015年以来快速攀升,目前占比约为48%;其他来源占比近几年快速回落,目前占比约为25%。由此可见,当前房地产开发投资对销售回款和非标融资的依赖性较大,而这两项资金来源在当前政策框架下均难以继续扩张,构成对房地产开发投资扩张的较强约束。

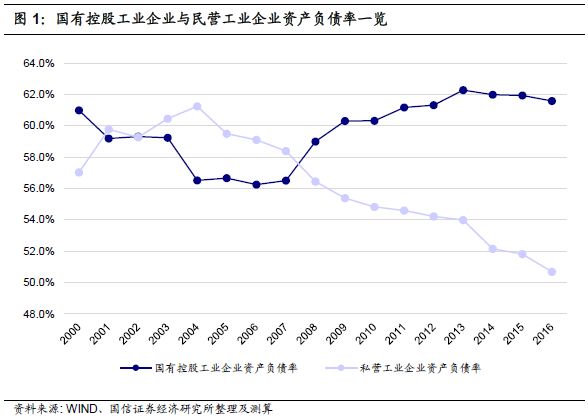

第三个因素则对国内制造业投资的扩张构成约束。从国内国有控股工业企业与民营工业企业资产负债率情况来看,民营企业的资产负债率明显低于国有控股企业,因此与国有企业相比,在当前去杠杆的政策大框架下,更加具备信用扩张能力的是民营企业,但当前国内以国有银行为主的金融体系的体制性基因决定了,民营企业很难获得足够的金融资源进行扩张,这构成对国内制造业投资扩张的较强约束。

展望未来,在这三个制约国内信用扩张的因素得到缓解之前,我们认为国内信用很难真正宽起来,紧信用的格局仍将延续。

以下为正文:

制约国内信用扩张的主要因素分析

今年以来制约国内信用扩张的三个因素分别是:(1)从需求侧层面来说,占比较大的地产和地方政府融资平台的调控依然从严,这有效地抑制了融资需求的增长;(2)从供给层面来说,在严监管政策下,机构对于非标的需求大幅降低,表外非标的退出将极大地降低社会融资总量增速;(3)除了需求侧和供给侧的原因之外,体制性基因也是约束信用扩张的根本因素之一。

第一和第二个因素对基建投资和房地产开发投资的扩张构成较大约束。

首先,从2017年的财政数据来看,基建投资资金来源约32%来自一般公共财政支出,约36%来自政府性基金支出,约32%来自城投公司筹资,其中政府性基金支出和城投公司筹资合计占比接近70%,而这70%的资金来源都与国内土地的出让息息相关,在目前房地产调控不放松的政策框架下,国内土地出让难以提振,势必会影响这两项资金来源的流入,构成基建投资扩张的较强约束,此外,对非标融资和政府融资平台的严监管有效抑制了城投公司新增项目筹资,亦构成基建投资扩张的另一约束。

其次,从房地产开发投资资金来源来看,国内银行贷款占比一直在缓慢回落,目前占比约为12%;非标融资占比逐渐抬升,目前占比约为15%;销售回款占比自2015年以来快速攀升,目前占比约为48%;其他来源占比近几年快速回落,目前占比约为25%。由此可见,当前房地产开发投资对销售回款和非标融资的依赖性较大,而这两项资金来源在当前政策框架下均难以继续扩张,构成对房地产开发投资扩张的较强约束。

第三个因素则对国内制造业投资的扩张构成约束。从国内国有控股工业企业与民营工业企业资产负债率情况来看,民营企业的资产负债率明显低于国有控股企业,因此与国有企业相比,在当前去杠杆的政策大框架下,更加具备信用扩张能力的是民营企业,但当前国内以国有银行为主的金融体系的体制性基因决定了,民营企业很难获得足够的金融资源进行扩张,这构成对国内制造业投资扩张的较强约束。

展望未来,在这三个制约国内信用扩张的因素得到缓解之前,我们认为国内信用很难真正宽起来,紧信用的格局仍将延续。

基建投资资金来源分析

本文提及的基础设施建设投资,是指交通运输、仓储和邮政,电力、燃气及水的生产和供应业,水利、环境和公共设施管理业,这三个行业投资额的总和,不包含亦有财政资金参与的保障性安居工程和棚户区改造住房的投资。此外,本文对资金来源的分析并不追求精确,而旨在获得资金各方来源比例的概貌。

从基建投资的资金来源来看,主要渠道是三方面(PPP投资金额不大,在此处忽略):(1)全国一般公共财政支出;(2)全国政府性基金支出;(3)城投公司筹资。

2017年全国基础设施建设投资总金额约为17.3万亿元,其资金来源分析具体如下:

(1)2017年全国一般公共预算支出决算表,包含基础设施建设投资的科目主要是节能环保支出、城乡社区支出、农林水支出、交通运输支出,这四项支出金额合计约为5.6万亿元,占全国基建总投资金额的比例约为32%;

(2)2017年全国政府性基金支出规模合计约为6.1万亿元,占全国基建总投资金额的比例约为36%;

(3)城投公司筹资金额=17.3-5.6-6.1=5.6万亿元,占全国基建总投资金额的比例约为32%。

虽然上述计算较为粗略,但对各项资金来源大致的比例刻画我们认为是足够的。从上述比例数据来看,政府性基金支出、城投公司筹资这两项资金来源比例合计约为70%,且这两项资金来源都与国内土地的出让息息相关,在目前房地产调控不放松的政策框架下,国内土地出让难以提振,势必会影响这两项资金来源的流入,构成基建投资扩张的较强约束,此外,对非标融资和政府融资平台的严监管有效抑制了城投公司新增项目筹资,亦构成基建投资扩张的另一约束。

房地产开发投资资金来源分析

我们将各项房地产开发资金来源划分为以下四项:(1)国内银行贷款;(2)非标融资,指非银行金融机构贷款、各项应付款中剔除应付工程款之后的金额;(3)房地产销售回款,指定金及预收款、个人按揭贷款;(4)其他,指房地产开发资金来源中除了国内银行贷款、非标融资、销售回款以外的所有来源,包括了留存利润、应付工程款等。

上述划分并不完全准确,比如各项应付款中剔除应付工程款之后,可能还包含了房地产企业与大股东之间的资金往来,这一部分不一定属于非标融资,但作为一个趋势性考察,这些指标应该是可行的。

从重新划分后各项资金来源占比情况来看,国内银行贷款占比一直在缓慢回落,目前占比约为12%;非标融资占比逐渐抬升,目前占比约为15%;销售回款占比自2015年以来快速攀升,目前占比约为48%;其他来源占比近几年快速回落,目前占比约为25%。

由此可见,当前房地产开发投资对销售回款和非标融资的依赖性较大,而这两项资金来源在当前政策框架下均难以继续扩张,构成对未来房地产开发投资扩张的较强约束。

上周主体评级调整情况:

非金融企业中,上周无发行人主体评级上调,有2家发行人主体评级下调。主体评级下调发行人所处行业分别为商务服务业、有色金属冶炼及压延加工。

一、具体的主体评级上调理由如下:

无。

二、具体的主体评级下调理由如下:

1、城投企业:

无。

2、非城投企业:

(1)印纪娱乐传媒股份有限公司(17印纪娱乐CP001等):①2018年9月10日,印纪传媒未能按照约定筹措足额偿债资金,17印纪娱乐CP001未能按期足额偿付,己构成实质性违约。

(2)吉林利源精制股份有限公司(14利源债等):①2018年上半年公司业绩出现大幅下滑,处于净亏损状态。②因债务纠纷,公司全部土地房产被法院查封,目前对公司日常生产经营未造成影响,但不排除存在查封土地、房产被司法拍卖偿还债务的可能。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:债牛有没有中场休息?对比当前和15年上半年 下一篇:新光集团30亿债券违约 还有130亿债券未到期!